ふるさと納税の控除限度額

計算シミュレーション【税理士監修】

ふるさと納税で控除される税金の限度額は、年収や家族構成などにより異なります。

最短2クリックの「かんたんシミュレーション」、保険料や住宅ローン控除を入力することで詳細な計算ができる「詳細シミュレーション」を使って自己負担が2,000円でふるさと納税で寄附できる上限額を計算してみましょう。

<監修実績> NHK ドラマ 監査法人 、ドラえもん社会ワールドお金のひみつ

ふるさと納税の控除限度額とは

ふるさと納税は自分の好きな自治体に寄附を行い、そのお礼として地域の特産品を受け取ることができる制度です。

そして「寄附金」は、確定申告などの手続き(※)を行うことで税金が控除されます。

「控除」とは、本来支払う税金から減額されることです。

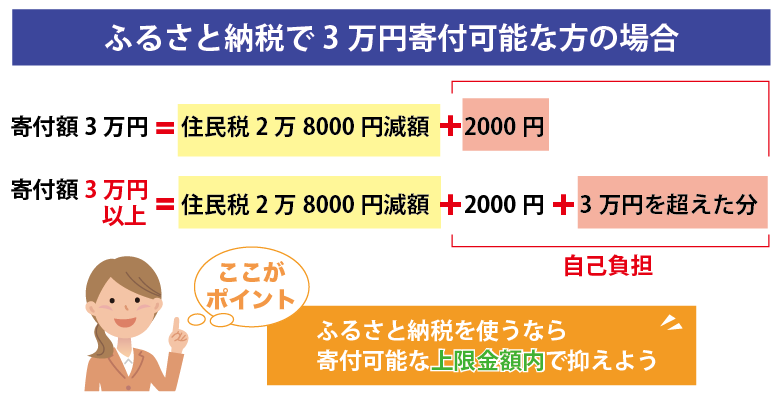

ただし控除される金額には上限があり、自己負担2,000円を除く金額が控除されるふるさと納税額(寄付金額)のことを「控除限度額」と言います。

控除の上限金額を超えた寄付分については自己負担となる仕組みです。

※寄付先の自治体が5つ以内で、他の事由により確定申告を行う必要がない方は「ワンストップ特例制度」を利用することで確定申告が不要になります。

例えば控除限度額が「30,000円」の方は、30,000円の寄附までは自己負担は2,000円で済みますが、それ以上寄附をすると自己負担金額が大幅に増えてしまいます。

ふるさと納税をお得に楽しむためには、寄付額を「控除限度額」内に抑えることがポイントです。

「控除限度額」は計算式を元に自分で計算することもできますが、シミュレーションを使って確認するのが便利です。

かんたんシミュレーションで限度額計算

の方

個人事業主の方

の方

「あなたの給与収入」と「家族構成」の2つをクリックするだけで、自己負担額の2,000円を除いて控除される「ふるさと納税額の目安」がすぐに確認できます。

※「控除限度額の早見表」からチェックして頂くことも可能です。

※中学生以下のお子様は控除額に影響がないため計算に入れる必要はありません

※家族構成の選択肢に当てはまるものがない方は、詳細シミュレーションをご活用ください

※計算結果につきまして、何らかのトラブルや損失・損害等が発生した場合も一切の保証を致しかねます。

※表示される金額はあくまで目安となります。詳細の控除上限額を確認されたい場合は税理士など専門家にご相談ください。

※寄付金控除で所得税率が変動した場合、自己負担額が2,000円を超える場合があります。その他免責事項はこちらご確認ください。

詳細シミュレーションで限度額計算

(給与収入のみの方専用)あなたやご家族の詳細な情報や、社会保険料控除、生命保険料控除、医療費控除、住宅ローン控除などの情報をご入力頂くことで、 ふるさと納税で控除される金額の目安を詳細に計算します。

可能であれば「源泉徴収票」または「確定申告書の控え」をご用意ください。

※社会保険料等の金額が今すぐわからない方は、収入と家族情報を入力するだけで限度額の目安がわかる「かんたんシミュレーション」をご利用ください。

※源泉徴収票の見方は下部で解説しています。

ふるさと納税 控除限度額の早見表

実質負担2,000円でできる!給与所得者の方のふるさと納税上限額早見表

ふるさと納税 控除限度額の計算方法

シミュレーションで確認すると年収や家族構成によって控除額は異なりますが、自分で計算することも可能です。

「ふるさと納税の控除額・限度額」の計算方法を詳しく解説します。

控除限度額

以下の計算式で算出が可能です。

限度額

(所得税率 × 復興税率 1.021)

控除額

控除限度額の範囲内の金額であることを前提に、以下の式がなり立ちます。

ふるさと納税額

=控除額+2,000円

=所得税からの控除+住民税からの控除+2,000円

1.所得税の控除(還付)

(ふるさと納税の寄附金額-2,000円)×所得税率(所得金額によって0~45%)×102.1%

控除の対象となるふるさと納税額は、総所得金額等の40%が上限になります。

2.住民税からの控除(基本分)

(ふるさと納税の寄附金額)-2,000円)×10%

控除の対象となるふるさと納税額は、総所得金額等の30%が上限になります。

3.住民税からの控除(特例分)

(ふるさと納税の寄附金額 - 2,000円)×(90%-所得税率×102.1%)

個人住民税特例分の金額が住民税所得割額の20%を超えない場合は、控除される個人住民税特例分の金額はそのまま据え置きですが、個人住民税特例分の金額が住民税所得割額の20%を超える場合は、控除の対象となる特例分は住民税所得割×20%が上限になります。

限度額の範囲内で、お得な返礼品を探してみよう

ふるさと納税 限度額計算

源泉徴収票の見方

源泉徴収票とは、給与・退職手当・公的年金等の支払をする者が、その支払額及び源泉徴収した所得税額を証明する書面のことです。

簡単に言うと「1年間でいくら給料を支払い、いくら税金を徴収したか」が記入された紙の名称です。

源泉徴収票は従業員ごとに作成され、会社員の方は会社から受け取ります。受け取るタイミングは2種類です。

年末調整の計算後、または従業員の退職時に会社から渡されます。

「源泉徴収票」があれば、「源泉徴収票」で自身の年収を確認することができるほか、ふるさと納税の控除限度額を自分で算出することもできます。

また、「源泉徴収票」はマイナンバー制度の導入にともない、給与所得の源泉徴収票の様式が2018年分から変更になっています。 源泉徴収票の用紙のサイズがA6サイズからA5サイズの2倍の大きさになり、マイナンバー、非居住者の親族の数など新しい記載欄も増えました。 チェックしておきたい各項の解説は「ふるさと納税 源泉徴収票の見方詳細解説」をご覧下さい。

ふるさと納税 控除の申請

(ワンストップと確定申告)

ふるさと納税 ワンストップ特例制度とは

2015年4月1日に創設された制度で確定申告を行わずに、税金控除の申請が行うことができる制度の名称です。

複数の条件がありますが下記に該当していることが前提になります。

・1年間に行ったふるさと納税先の自治体が5ヵ所以内である方

・他の事案で確定申告をする必要が無い方

ふるさと納税の返礼品を各サイトから行う際に、フォーム内の「ワンストップ特例制度を利用する」にチェックを入れ申し込むと、「ワンストップ特例制度」の申請に必要な書類が届きます。

それぞれに記入した後、本人確認ができる書類を準備し、各自治体に郵送申請するだけで手続きが完了するため簡単です。

詳細や用紙の書き方は「ワンストップ特例制度を税理士が解説」の記事をご覧ください。

ふるさと納税 確定申告が必要な方

ふるさと納税で確定申告が必要な方は主に下記に該当する方になります。

・6ヶ所以上の自治体にふるさと納税をした方

・期限内にワンストップ特例の申請書を提出しなかった方

・ふるさと納税の有無に関わらず、確定申告が必要な方

2,000万円を超える給与を得ている方や、2カ所以上の会社から給与を得た方、副収入が20万円を超えた方は会社員でも確定申告が必要になります。 一般的なサラリーマンや副収入が20万円以内の方は「確定申告」をせず「ワンストップ特例制度」を行うことで、手続きが簡単になります。 詳細は「ふるさと納税の確定申告 手順と書き方を税理士が解説」の記事をご覧ください。

動画で解説!ふるさと納税の控除限度額を知る方法

自分の年収や家族構成から限度額を知る方法を解説するとともに、シミュレーションの使い方を動画で解説しています。

ふるさと納税 控除上限額の年収別モデルケース

ふるさと納税 限度額に関するQ&A

控除されたお金はいつ、どのように戻ってきますか?

住民税分は翌年度の支払い額が減額され、所得税分は早ければ数週間後に還付されます。

ワンストップ特例制度の場合は、ふるさと納税をおこなった翌年度分の住民税から控除されますので、翌年6月から1年間かけて住民税が減額がされることになります。

確定申告の場合は、その一部がふるさと納税をおこなった年分の所得税から控除(還付)されます。

確定申告の後、電子申告の場合は2~3週間程度してから申告時にご自身で指定した口座に振り込まれます。

控除される寄付金額から所得税の還付分を引いた残りの金額が、翌年度分の住民税から1年間かけて控除されます。

控除される金額の確認方法を教えてください

所得税からの還付がある方は、確定申告の際に還付の金額を確認することが出来ます。

住民税からの控除については、毎年5月から6月にかけて届く「住民税決定通知書」の中の摘要欄に「寄付金税額控除◯◯円」と記載されていますので、そちらを確認ください。

寄付金額が控除限度額を超えたらどうなりますか?

控除の上限額を超えた分に関しては、自己負担での寄付となります。

なお、控除の申請を行わなかった場合は全額が自己負担となりますので、ご自身の控除限度額と控除申請の期限については注意が必要です。

寄付した金額と控除される金額が違う(少ない)のですが、どこに問い合わせすれば良いですか?

まず、金額が違う原因としては以下のいずれかが考えられます。

- そもそも控除の申請を行っていない場合

- 自己負担額2,000円は必ず発生します

- 控除限度額を超えて寄付をした場合は超えた分については自己負担となります

- 想定より給与額が少なかった場合、もしくは他の事由による控除額が多かった場合

- 寄付の時の名義を納税者本人で行わなかった場合

上記に当てはまらない場合や、詳しく知りたい場合はお住いの自治体にお問い合わせください。

住宅ローン控除や医療費控除とふるさと納税の税金控除は併用できますか?

ほとんどの場合、ふるさと納税と医療費控除・住宅ローン減税の併用は可能です。

まずワンストップ特例制度を利用する場合は、住宅ローン控除は所得税から、ふるさと納税は住民税からそれぞれ控除されるため、影響はありません。

一方で確定申告で寄附金の還付を受ける場合は収入や控除額によっては、ふるさと納税を行うと住宅ローン減税の控除額が一部減額される場合もあります。

詳細シミュレーションでは、医療費控除や住宅ローン控除の影響も加味した控除限度額の目安を計算できます。

※住宅ローンの1年目は必ず確定申告となりますが、2年目以降はワンストップ特例制度が使えることになります。

詳しくはこちらをご覧ください。

iDeCoをやっていると、ふるさと納税の限度額は変わりますか?

iDeCoの積み立て分の減税メリットをすでに享受している場合、ふるさと納税の控除限度額はいくらか減ります。

例えば「年収700万円、共働き、iDeCoの掛金2.3万円/月、他の控除無し」の方の場合、iDeCoの有無でふるさと納税の控除限度額が年間8,000円前後変わってくる想定です。

詳しく知りたい方は詳細シミュレーション内の「小規模企業共済等掛金控除(iDeCo含む)」欄に入力の上、控除限度額を算出してください。

株式投資やFXで利益が出た場合や株式譲渡所得がある場合、ふるさと納税の控除限度額は変わりますか?

株式投資等の資産運用によって所得が増加すると、ふるさと納税の控除限度額が増えます。

その反面、株取引などで損失が出た場合においては控除される限度額に影響はありません。

株式投資やFXを行っている場合の注意点や控除額の算出方法などは、詳しく記事にまとめていますのでこちらも合わせてご覧ください。

不動産所得があると、ふるさと納税の控除限度額は変わりますか?

変わる可能性が高いです。

まず、不動産所得の金額は次のように計算します。

不動産所得の金額=総収入金額-必要経費

※必要経費には固定資産税、損害保険料、減価償却費、修繕費が含まれます

不動産所得の金額が分かれば、給与所得と合わせて以下の式にあてはめます。

控除限度額=2000円 +(住民税所得割額×0.2)÷(0.9-所得税率×1.021)

※不動産所得により増える住民税所得割額は不動産所得の金額×0.1で算出できます。

※所得税率については、不動産収入の課税所得と給与収入からの課税所得を合算させた金額を基に、所得税の速算表から当てはまるものを算出します。

例)課税総所得金額400万円の給与所得者に、月額5万円の不動産所得が追加発生した場合

→(住民税所得割額×0.2)÷(0.9-所得税率×1.021)=(600,000*0.1*0.2)÷(0.9-0.2×1.021)=約17,000円分、控除限度額が上がる想定となります

※給与所得の課税総所得金額と不動産所得の金額の合計値によっては所得税率が変わる可能性がありますのでご注意ください。

手取り額からふるさと納税の限度額を計算することはできますか?

おおまかな目安ですが、給与所得者の手取り額は給与の総支給金額の75~85%になることが多いです。

なので賞与を考慮する必要がなければ、ご自身の交通費を除く月の手取りを0.75~0.85で割った額に12をかければ年収の目安を算出することが出来ます。

- 例:月の手取りが20万円の方→20万円*12 ÷(0.75~0.85)= 282万円~320万円前後

- 例:月の手取りが38万円の方→38万円*12 ÷(0.75~0.85)= 536万円~608万円前後

算出された年収の目安を基に、かんたんシミュレーションに家族構成と合わせて入力し、シミュレーションしてみましょう。

控除額をエクセルで算出することはできますか?

給与収入や家族構成(配偶者や扶養家族の情報)と寄付しようとする金額を入力することで、所得税と住民税を合わせた「控除額」と自己負担額を算出するエクセルを総務省が出しています。

もう少し簡単に、控除限度額を計算する方法はありませんか。

5月から6月にかけて勤め先の会社を通じて配布される「住民税決定通知書」に記載されている前年分の課税所得から「控除限度額」を計算することも可能です。 詳しくはこちらの記事をご覧ください。

1年間(1~12月)の間で、進学や就職などで家族構成が変わる場合の計算方法は?

所得税及び住民税は1月1日~12月31日までの1年間を計算期間としておりますが、家族構成はその年の12月31日の状況で判断します。そのため進学や就職等の影響により、1年間のフローでは扶養者数に変動がある場合には、年末12月31日の状況で扶養者数が決まりますので、控除上限額のシミュレーションの際はご注意ください。

住所変更した場合はどうしたらよいですか?

ふるさと納税をした年に引っ越しをした場合、寄附先の自治体に住所変更の手続きが必要になります。翌年1月1日以降の引っ越しの場合は手続きの必要はありません。

ふるさと納税で寄附を行うと、所得税や住民税が控除されます。そのうち住民税はふるさと納税を行った年の翌年1月1日時点の住民票の所在地(市区町村)に納めます。

「ワンストップ特例制度」の申請書を提出したあとで引っ越しをし、住所変更を行った場合は「寄附金税額控除に係る申告特例申請事項変更届出書」を寄付先の全ての自治体へ送付する必要があります。

「ワンストップ特例制度の変更手続き書類」は、ふるさと納税した翌年の1月10日必着が提出期限になっているのでご注意ください。この変更届出書を提出しなかったり、間に合わなかった場合は「ワンストップ特例制度」が利用できなくなるため「確定申告」をすることになります。

「ワンストップ特例制度」を利用せずに「確定申告」をする場合は、特に住所変更の手続きをする必要はありません。確定申告の書類に新しい住所を記入し「確定申告」を行なってください。

クレジットカードでも決済ができますか?

決済方法は寄付先の自治体によって異なるため、各「ふるさと納税紹介サイト」の商品ページからご確認をお願いします。オンライン決済としてはクレジットカード以外にも携帯キャリア決済、ネットバンク支払い、銀行振込に加えてAmazon Pay支払いができる寄付先もあります。オフライン決済としてはコンビニ払い、現金書留、郵便振替などが利用可能な寄付先もあります。多くの自治体で利用可能なクレジットカード決済についてのメリットや注意点についてはこちらの記事をご覧ください。

2019年6月からのふるさと納税の制度変更ではどのようなことが変わりましたか?

返礼品は「調達費が寄付額の30%以下の地場産品」になりました。

2019年6月以降、違反自治体に寄付した場合は、制度に基づく税優遇が受けられなくなります。対象外の自治体や、ふるさと納税制度の改正のポイントはこちらをご覧ください。

その他わからないことは?

「よくあるご質問」ページにその他のよくあるご質問と回答を記載しておりますので、こちらも合わせてご確認ください。

監修者紹介

税理士 加藤浩志

加藤公認会計士・税理士事務所

<監修実績> NHK ドラマ 監査法人 、ドラえもん社会ワールドお金のひみつ

![コロナ緊急支援 海鮮「真鯛の漬け丼の素」1食80g×5P 発送時期が選べる 2024年配送 5000円 鯛めし お茶漬け 冷凍 食品 保存食 海鮮丼 鯛茶漬け 小分けパック 高知市共通返礼品[養殖生産業者応援プロジェクト][koyofr](クラウドファンディング対象)](https://thumbnail.image.rakuten.co.jp/@0_mall/f393070-geisei/cabinet/kyf030_tmb.jpg)

![訳あり海鮮 まぐろ 漬け ビンチョウマグロ漬け丼の素80g×5P(順次出荷中)訳アリ 鮪 冷凍配送 食品 簡易包装 保存食 小分け 高知 海鮮丼 一人暮らし簡単 惣菜 人気 5000円[koyofr]食べて応援[高知市共通返礼品](クラウドファンディング対象)](https://thumbnail.image.rakuten.co.jp/@0_mall/f393070-geisei/cabinet/kyf103_thum2.jpg)

![コロナ 緊急支援 海鮮「ブリの漬け丼の素」1食80g×5P 発送時期が選べる 2024年配送 [迷子のブリを食べて応援 養殖生産業者応援プロジェクト][コロナ応援]5000円 惣菜 冷凍 保存食 小分けパック 海鮮丼 惣菜 一人暮らし[koyofr]高知市共通返礼品](https://thumbnail.image.rakuten.co.jp/@0_mall/f393070-geisei/cabinet/kyf032_tmb.jpg)

![[選べる国産牛もつ鍋セット]国産牛もつ鍋セット10人前/国産牛もつ鍋+水炊きセット 計10人前/国産牛もつ鍋+ミックスホルモンセット 計12人前 モツ鍋 もつなべ ちゃんぽん 麺 鶏肉 醤油 食べ比べ 国産 冷凍 送料無料](https://thumbnail.image.rakuten.co.jp/@0_mall/f403849-onga/cabinet/kamei/015-0573_1_00.jpg)

![[先行受付中・2024年3月より順次配送予定]おおいた 味力 ソーセージセット(合計1.19kg・全6種)ウィンナー ベーコン 国産 冷凍 豚肉 鳥肉 とり肉 詰め合わせ 惣菜 おかず お弁当 九州産 粗挽き あらびき 大分県 佐伯市[DP68][株式会社まるひで]](https://thumbnail.image.rakuten.co.jp/@0_mall/f442054-saiki/cabinet/lr/smn/dp68_smn.jpg)